- नवाचार

- PCI के आवेदन पर लेख

- पोर्टफोलियो ट्रेडिंग

Dow Theory के चौथे बुनियादी सिद्धांत: निवेशक की सेवा

मूल्य चार्ट का क्लासिक विश्लेषण इंट्रा डे ट्रेडिंग का अनिवार्य हिस्सा है । यहां तक कि बुनियादी निवेशकों को जो कई महीनों और वर्षों की समय सीमा की जांच अपने विचारों और उचित जोखिम हेजिंग परीक्षण के लिए बुनियादी प्रवृत्ति विश्लेषण का उपयोग करें । सुस्त शेयर बाजार की विशेषताएं, अपनी आंशिक दक्षता 20 वीं सदी के 80 के दशक में खोज की थी । एक बाजार के लिए आंदोलन की दिशा जब बुनियादी कारकों को कमजोर कर रहे है बनाए रखने की क्षमता के लिए स्पष्टीकरण के जॉर्ज सोरोस के अंतर्गत आता है: शेयर बाजार के reflexivity के अपने सिद्धांत ("वित्त की कीमिया") । यह मूल विचार का दावा है कि बाजार सहभागियों के व्यवहार मूल्य आंदोलनों और मनोवैज्ञानिक जड़ता की उंमीदों से प्रभावित है, जो प्रवृत्ति प्रतिधारण में परिणाम.

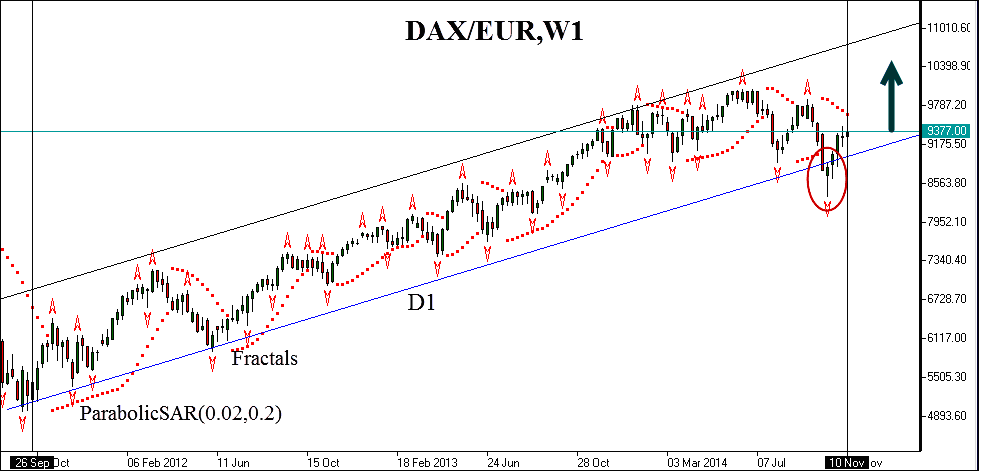

नीचे दिए गए चार्ट (देखें अंजीर. 1) जर्मन शेयर सूचकांक के साप्ताहिक मोमबत्ती की छड़ें से पता चलता है DAX . सूचकांक में जर्मनी के विभिन्न आर्थिक क्षेत्रों में शामिल 30 कंपनियों के शेयर मूल्य शामिल हैं । इक्विटी भार प्रत्येक कंपनी के पूंजीकरण के आधार पर परिभाषित किया गया है । DAX मुख्य EU आर्थिक विकास ड्राइवर की विशेषता है, क्योंकि जर्मन जीडीपी यूरोपीय संघ के सदस्य देशों के बीच विशेष महत्व की है क्योंकि इसमें यूरो क्षेत्र जीडीपी का 20% शामिल है. खैरात और निवेश अंय यूरोपीय संघ के धन से व्युत्पंन ज्यादातर देश की आर्थिक स्थिति पर निर्भर सदस्यों के लिए दी गई धनराशि.

Fig.1. जर्मन शेयर सूचकांक DAX (GE30)। खुलने / बंद भाव.

यूरोपीय संघ की अर्थव्यवस्था ठीक होने पर स्टॉक इंडेक्स पर सट्टा आकर्षक निवेश है। उदाहरण के लिए, 26 सितंबर 2011 को सूचकांक खरीददारी स्थिति में वर्तमान दिन (नवंबर, 10 2014) द्वारा वार्षिक रिटर्न का 30% लाया जाएगा, जिसके तहत 18% से कम की स्थिति का सबसे अधिक गिरावट। निधि आंदोलन दीर्घकालिक 4-वर्षीय प्रवृत्ति से निर्धारित होता है, जिसे उपरोक्त चार्ट पर अपट्रेंड चैनल के रूप में चिह्नित किया गया है। कैंडलस्टिक बॉडी की निचली सीमा के आधार पर प्रवृत्ति लाइन तैयार की गई है। कैसे एक निवेशक जोखिम को हिज सकता है?

सबसे सरल तरीकों में से एक है प्रवृत्ति पूरा होने का पहला संकेत, अर्थात ट्रेंड लाइन ब्रेकआउट (चार्ट पर लाल अंडाकार में चिह्नित)। उदाहरण के लिए, हम स्थिति को बंद कर सकते थे जैसे ही साप्ताहिक कैंडेस्टीच अपट्रेंड चैनल सीमा के नीचे बंद हो जाती। चूंकि सभी तकनीकी विश्लेषण के आंकड़े सांख्यिकीय भार प्राप्त करते हैं, इसलिए हम स्वीकार करते हैं कि ब्रेकआउट गलत है। इसका मतलब है कि कुछ समय बाद कीमत मूल्य चैनल में उतार चढ़ाव को बढ़ाकर बाजार मूल्य वापस आता है।

प्रवृत्ति खत्म होने से पहले जल्दी रद्द करने के आदेश के मामलों को कम कैसे करें? हम निश्चित रूप से नए बाजार प्रविष्टियों के लिए दलाल को कोई अतिरिक्त शुल्क नहीं देना चाहते हैं, खासकर अगर आयोग का अनुमान है कि कमाई के प्रति दस प्रतिशत का अनुमान लगाया जाए। ऐसे मामलों में, आम अभ्यास अतिरिक्त संकेतक का उपयोग करना है जो यह तय करेगा कि संकेत सही है या नहीं। इन फिल्टरों में कई इनपुट पैरामीटर हैं, जिन्हें व्यक्तिपरक स्थिति मूल्यांकन के आधार पर अद्यतन करने की आवश्यकता होती है, जैसे ओसीलेटरर्स के ओवरबॉट / ओवरस्टॉल स्तर। व्यापक रूप से जाना जाता है, बाजार अपने स्वयं के मापदंडों से अवगत नहीं है और अनपेक्षित रूप से बदल गया है। इस प्रकार, इस दृष्टिकोण में कई मुश्किलें हैं अन्य पद्धति का अर्थ है बुनियादी बाजार सिद्धांतों को आकर्षित करने की क्षमता। 1 9 80 के उत्तरार्ध में चार्ल्स डो ने तकनीकी विश्लेषण के छह सिद्धांतों का विकास किया। चौथा सिद्धांत बताता है कि बाजार सूचकांक एक-दूसरे की पुष्टि कर लेना चाहिए। इसका मतलब है कि डॉव जोन्स ट्रांसपोर्टेशन औसत (डीजेटीए) डो जोन्स इंडस्ट्रियल औसत (डीजेआईए) के बिना खाते में नहीं लिया जा सकता है। इस मामले में, डीजेआईए बाजार मैक्रो इंडेक्स है हम विचाराधीन निवेश स्थिति के लिए इस सिद्धांत पर और विस्तार करेंगे.

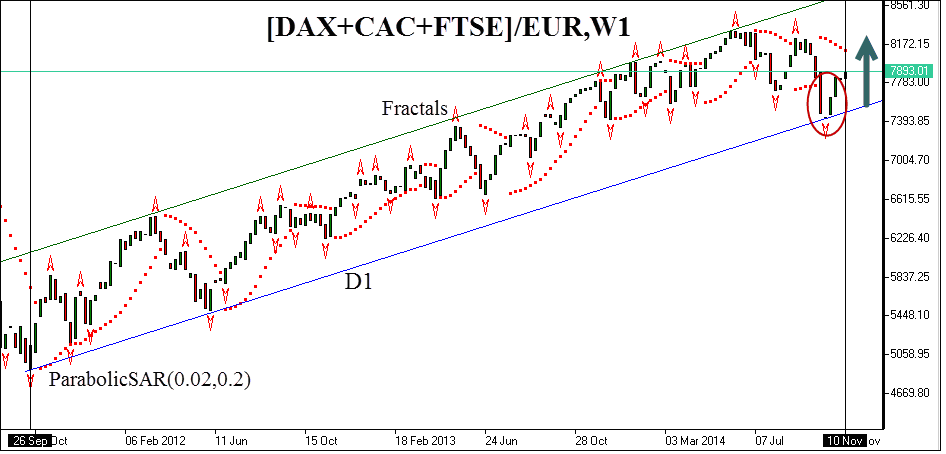

मैक्रो इंडेक्स गठन के लिए हम सिंथेटिक का उपयोग करेंगे यूरो जोन स्टॉक इंडेक्स, तीन लोकप्रिय शेयर सूचकांकों द्वारा रचित पोर्टफोलियो की कीमत गतिशीलता सहित सूचकांक पीसीआई मॉडल और जीवार्को विधि पर आधारित है। उपकरण के बुनियादी हिस्से में डीआर 30 सूचकांक (डीएएक्स के समान), एफआर40 सूचकांक पर 6 सीएफडी (सीएसी 40 की तरह) और 3 सीएफडी जीबी100 सूचकांक (एफटीएसई 100 के समान) में तीन सीएफडी होते हैं। पोर्टफोलियो यूरो की कीमत है सूचकांकों को संबंधित फ्यूचर्स पर सतत सीएफडी के रूप में प्रतिनिधित्व किया जाता है। NetTradeX में बनाए गए साप्ताहिक कीमतों को खोलने और बंद करने का चार्ट नीचे दिया गया है उपकरण चार्ट ऑनलाइन उपलब्ध है, या इसे वेबसाइट पर डाउनलोड किया जा सकता है और व्यापार टर्मिनल में लागू किया जा सकता है। हम यह देख सकते हैं कि यूरो जोन स्टॉक इंडेक्स जर्मन डीएएडी के साथ समय-समय पर समझौता है, 6 अक्टूबर के गलत ब्रेकआउट को छोड़कर। डाउ थ्योरी का चौथा सिद्धांत प्रवृत्ति संकेत फिल्टर के रूप में उपयोग किया जाता है इस मामले में, स्थिति केवल तभी बंद हो सकती है जब इंडेक्स_ईयू मैक्रो इंडेक्स कैंडेस्टीक ट्रेंड लाइन के नीचे बंद हो जाती है (देखें फिग 2)। ऐसा न तो इस मामले में हुआ है, न ही कई अन्य में। इसका मतलब है कि स्थिति बाजार में बनी हुई है। हम सही थे क्योंकि डीएएसी वापस प्रवृत्ति चैनल में जा रहा है और निवेशक के रिटर्न में जमा होने वाले हरे क्षेत्र के दिशा में विजयी आंदोलन जारी रखता है। इस तरह की विधि का लाभ अधिक पूंजी-सघन स्टॉक सूचकांक (और इंडेक्स_ ईयू) का उपयोग केवल विश्लेषणात्मक साधन के रूप में करने की क्षमता है। बाजार पर प्रवेश के लिए आयोग पर शुल्क नहीं लिया जाता है, लेकिन डीएक्स में निवेश की मूल रणनीति में सुधार हुआ है.

Fig.2. संमिश्र शेयर सूचकांक और इंडेक्स_ईयू खुलने / बंद भाव.

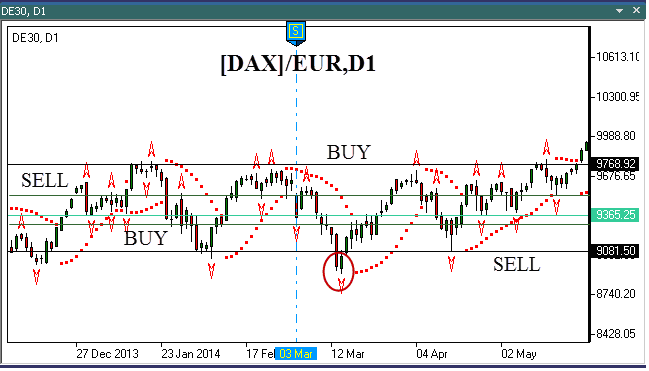

चलो एक और मामला अध्ययन पर विचार: मूल्य चैनल है, जो प्रवृत्ति के बाद रणनीति के लिए एक विकल्प के रूप में प्रयोग किया जाता है की सीमा के भीतर व्यापार । समर्थन और प्रतिरोध स्तर बिल विलियंस भग्न पर आधारित है (अंजीर देखें 3) । मूल्य चैनल तीन क्षेत्रों में विभाजित है: खरीदें, बेचें या "बाजार से बाहर रहो" क्षेत्र । जब कम खरीद क्षेत्र के नीचे की सीमा को पार, खरीदने के आदेश शुरू हो रहा है और बंद करो नुकसान 9081.50. पर रखा गया है

Fig.3. जर्मन सूचकांक DAX (GE30)। बग़ल में व्यापार।

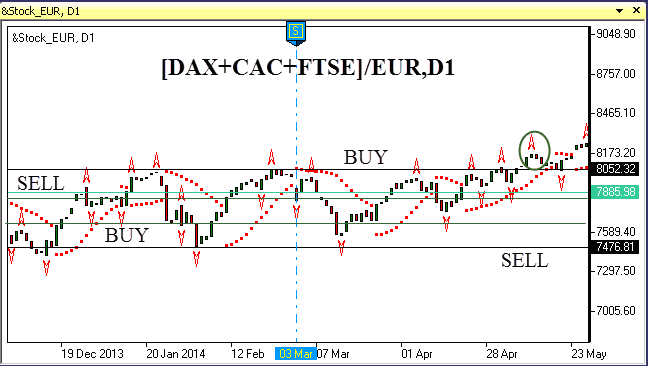

स्थिति जैसे ही बंद हो जाती है मूल्य बेचने वाले जोन में प्रवेश करते हैं, यानी जोन की निचली सीमा पार कर जाते हैं. यह कम बिक्री और आदि के साथ है । संभावित लाभ लगभग दो बार शामिल जोखिम से अधिक है । यह 3 जोन चैनल डिवीजन द्वारा प्रदान की जाती है । विधि लागू करने में आसानी के बावजूद, रणनीति तंग बंद नुकसान आदेश रखने की अनुमति देता है, इसलिए जोखिम कुशलता से कम कर रहे हैं । लेकिन यह भी है कि हमें झूठी ब्रेकआउट, जिनमें से एक चित्र 3 पर लाल दीर्घवृत्त में चिह्नित है से नहीं बचा जाएगा । एक बार फिर से सहायता डो सिद्धांत के चौथे सिद्धांत से आता है । स्थूल सूचकांक के इसी कम के रूप में समर्थन के स्तर को तोड़ नहीं किया (अंजीर .4 देखें), स्थिति बंद करो अगले स्तर तक नीचे चल नुकसान के साथ आयोजित की है । स्तर फिबोनैकी ग्रिड का उपयोग कर बनाया जा सकता है. एक अंय विकल्प के लिए एक "ताला" विधि का उपयोग करें, जब एक विपरीत खरीदने की स्थिति जब मंदी ब्रेकआउट की पुष्टि नहीं है खोला है । अनलॉक जगह लेता है एक बार कीमत चैनल के निचले हिस्से में वापस आता है । के रूप में चार्ट पर देखा, कीमत वास्तव में चैनल की सीमाओं में वापस जा रहा है और अग्रिम पर आगे । फिर से मुनाफा बढ़ रहा है । कुछ रणनीति बग़ल में चैनल ब्रेकआउट पर आधारित पसंद करते हैं । इस मामले में, सूचकांक क्रय के रूप में जल्द ही की है के रूप में ऊपरी चैनल सीमा 9768.92 पर उल्लंघन किया है । एक बार फिर सिंथेटिक स्टॉक इंडेक्स पर आधारित फिल्टर झूठ से सच को अलग करने में मदद करता है । ब्रेकआउट व्यवस्थित सूचकांक द्वारा की पुष्टि की है, और यह स्थिति का मतलब है खोला जा सकता है । कीमत एक विदाई उत्क्रमण बनाता है और ऊपर चला जाता है । हम पर फिर से निशाना साधते!

Fig.4. समग्र शेयर सूचकांक और इंडेक्स_EU। चैनल ब्रेकआउट.

बेशक, इस रणनीति आप शूंय के लिए जोखिम को कम करने की अनुमति नहीं है, लेकिन वहां एक अतिरिक्त व्यवस्था है जो लाभप्रद पदों की राशि को कम करने और वार्षिक परिणाम में सुधार करने में मदद मिलेगी है । इस विधि के मुख्य लाभ सादगी, पहुंच और बाजार बुनियादी बातों में संलग्न हैं । सूचकांक उच्चतम प्राथमिकता का है, यानी यूरोपीय स्टॉक मैक्रो सूचकांक यादृच्छिक विचलन की संभावना कम है क्योंकि यह उच्च पूंजी विविधीकरण है । इसके सुस्त आंदोलन प्रणाली कारकों द्वारा निर्धारित किया जाता है, को उजागर नहीं "शोर" । मुख्य सूचकांक आंदोलन पूंजी पुनर्आबंटन से चलाता है, और यहां तक कि बाहरी मुख्यधारा में शामिल हो । दिया उदाहरण में यह बंद व्यापार संबंधों और यूरोपीय संघ के आम आर्थिक अंतरिक्ष के कारण होता है: विकास ड्राइवरों व्यापार कारोबार में वृद्धि और निवेश को आकर्षित (न केवल प्रत्यक्ष) क्षेत्र में, जिनमें से कुछ विश्र्व कंपनियों के विकास को उत्तेजित । ऊपर दिए गए उदाहरण में हम देख सकते हैं कि & Indices_EU इंडेक्स अपडेट DAX ले जाता है, और एक बार फिर हम भी बाजार के साथ चलते हैं. आप इस पद्धति का परीक्षण जब अंय क्लासिक अमेरिकी और एशियाई सूचकांक में निवेश कर सकते हैं, और सुनिश्चित करें कि "क्लासिक्स" बाहर काम कर रहता है । एक ही समय में आप बाजार तंत्र और पूंजी बाजार के वैश्वीकरण, जो निश्चित रूप से आप एक अधिक सफल निवेशक होने के लिए मदद मिलेगी की एक बेहतर समझ मिल जाएगा.

प्रिय व्यापारी । हम यह भी सुझाव है कि आप PCI मॉडल के आधार पर पोर्टफोलियो जोखिम हेजिंग के तरीकों से परिचित हो:पिछले लेख

- Portfolio spread based on continuous futures

- शार्प पोर्टफोलियो - "थे थ्री लीडर्स"

- Portfolio Quoting Method for Analysis of "Good" and "Bad" Portfolios

- Portfolio Optimization through PQM Method (Part 2)

- Portfolio Optimization through PQM Method (Part 1)

- Stock Portfolio Construction | Stock Portfolio Analysis - Pportfolio Quoting Method PQM